Давненько я не был на сайте)). И не знаю, что здесь изменилось, а что нет, какие люди остались, а какие пришли, но что-то заставляет меня опубликовать свой пост так же и на этом ресурсе.

Настоящие, а так же псевдо-патриоты могут расслабиться, ибо речь в этот раз пойдет совсем не о России, а о треклятом Западе – в частности о США.

И таким образом да будет восстановлен Великий Вселенский Баланс и Справедливость, дабы никому не показалось, что Америка есть эталон развития государственности и идеал… ну, в общем… идеал… без эпитетов…

Нет, на самом деле Америка далеко не идеал, а скорее даже она является той самой Империей Зла, которая в свое время была представлена Римской Империей, затем отживала свой век в виде Империи Византийской, а теперь вот решила пойти на реабилитацию с последующим восстановлением своих претензий на абсолютную власть (посмотрите – у них даже символы одинаковые).

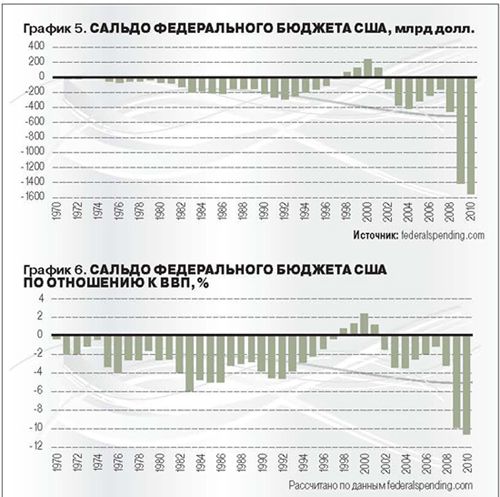

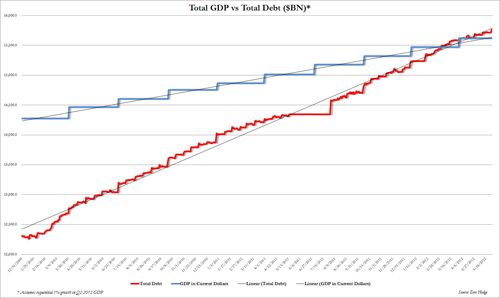

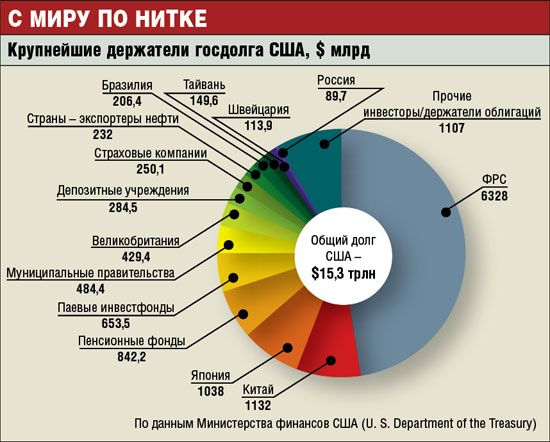

Ну, ладно, это все лирика. А вот конструктивную критику предлагаю начать с того, что у нас вырисовывается по итогам 2012 года в “великой” Американской экономике. Реальное ВВП США выросло на 2,2% (Ох, ты ж, охренеть!). Ну, наверное, не так уж и плохо – для развитой страны, особенно, если учесть, что Еврозона тем временем барахтается в рецессии. Однако – дефицит бюджета при этом составил 1триллион $, а если выразить в процентном соотношении с ВВП, то это 6% от валового внутреннего продукта (пара-па-па-пам). То есть – весь рост ВВП Америки был исключительно за счет вливания в экономику новых заемных средств. ВВП США вырос за счет новых долгов. В итоге общий государственный долг США составил 16,5 трлн $.

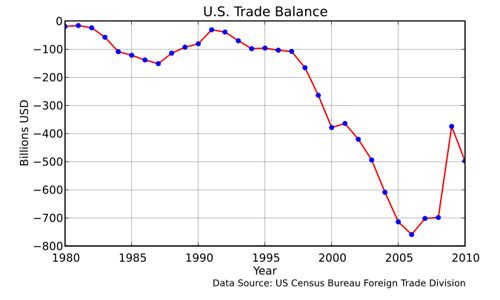

Ну, хорошо, учтем то, что собственно внешние заимствования – это лишь 1/3 госдолга. Но ведь американцы даже его по сути не могут обслужить. Золотые запасы США – примерно 420 млрд $. И их не хватит даже на покрытие внешнего долга, не говоря уже о внутреннем. Значительную часть своих золотых запасов Америка потеряла на Бреттон-Вудской системе при навязывании всему миру своей интернациональной валюты доллара – который, оказывается, ничем не обеспечен. Вообще, на самом деле Америка сидит в долгах по уши, с многолетним дефицитом бюджета и отрицательным сальдо торгового баланса. И весь псевдо-рост ее экономики происходит исключительно за счет очередных заимствований.

Это напоминает что-то вроде:

– Папа, папа, а мы сегодня кушать будем?

– Конечно, будем, дочка! Ведь я взял в банке кредит на еду!

– Папа, папа, а через полгода мы кушать будем?

– А вот через полгода, дочка, я буду возвращать банку кредит, который я сегодня взял на еду. Поэтому на такой длительный срок я бы планов не строил.

Я вообще не супер-пупер-специалист, но если мы откроем какой-нибудь учебник по экономике, то там русским по белому будет написано, что приемлемый государственный долг по отношению к ВВП – в размере 60-70%. Это же отражено, кстати, и в Маастрихтском договоре в отношении Евросоюза. При этом большинство европейских стран уже давно превысили этот показатель, и не понятно вообще тогда, для кого это правило писалось.

Между тем долг США превышает 100% ВВП, и он продолжает расти с каждым новым бюджетным дефицитом – темпами большими, чем растет само население страны. Годовой бюджетный дефицит, как можно заметить, так же превышает прирост ВВП в 2-3 раза. И непонятно еще, куда остальные деньги деваются. Все это напоминает финансовую пирамиду – выплаты вкладчикам обеспечиваются за счет новых вкладчиков и привлечения их средств. Так же и здесь – США не могут в принципе расплатиться со своим долгом, если не займут у кого-то другого в долг.

И если кто-то еще считает, что США – это охренеть какая великая страна и экономика США – тоже охренеть какая великая… то, на мой взгляд, он глубоко заблуждается. Америка – это великая иллюзия. Это постиндустриальный мыльный пузырь. Если присмотреться повнимательнее, то большая часть истории Америки – это история грабежа и воровства денег. Начиная с освоения территории и откровенного геноцида индейцев, и заканчивая воровской кредитно-банковской системой, сущность которой хорошо проиллюстрирована Великой депрессией начала XX века и ипотечным крахом 2008 года. И сейчас мало что изменилось.

Весь американский капитал – это преступный капитал, основанный на воровстве денег, на эксплуатации рабов в африканских колониях, на использовании дешевой рабочей силы в Азии и НА ЗАИМСТВОВАНИЯХ. Говоря о том, что в Америке люди хорошо живут, забывают о том, что они живут за счет других государств, и о том, что они – живут в долг. Чтобы как-то расплачиваться со своими долгами и не стать банкротом, они берут новые, еще большие долги. Все это наводит на крайне забавную мысль о том, что в действительности Америка – это глобальная финансовая пирамида. И рано или поздно эта пирамида рухнет. И все ее вкладчики понесут огромные потери.

Ну, и чтобы не гнать порожняк, то есть дабы не кидаться голословными заявлениями, приведу-ка я ссылки на слова некоторых умных дяденек, среди которых Нобелевский лауреат Нуриель Рубини, бывший председатель ФРС Алан Гринспен, экономист Фредерик Мишкин, да и просто размышляющие люди, которые в теме.

www.finmarket.ru/z/nws/hotnews.asp?id=3248084&

www.firstnews.ru/articles/nuriel-rubini-ekonomika-ssha-upadet-s-fiskalnogo-obryva/

www.youtube.com/watch?v=GaMhGGV-HS4

quote.rbc.ru/comments/2012/12/29/33855224.html

www.finmarket.ru/z/nws/hotnews.asp?id=3243348&hot=3247961

www.webeconomy.ru/index.php?page=cat&newsid=1411&type=news

www.financialfamily.ru/index.php?s_id=news&e_id=11561

spydell.livejournal.com/482831.html

А теперь переходим ко второй части статьи, чтобы понять, откуда растут ноги у нынешнего экономического кризиса (ну, как известно, ноги всегда растут от задницы).

Упоротый рынок или «А что будет после американских КуЁв?»

КуИ в данном случае – это русифицированное QE, аббревиатура от Quantitative Easing. Дословно это “количественное смягчение”, программа, в рамках которой в экономику вливается бабло, в данном случае – под предлогом выкупа токсичных ценных бумаг.

Являюсь ли я экономистом? Нет. Являюсь ли я инвестором? Нет. Являюсь ли я хорошим гребанным мелким спекулянтом – не знаю. Но поскольку я до сих пор не разорился на финансовом рынке (а на обвале в 2011 даже что-то заработал), то я позволю себе небольшую заметку про рынки и экономику.

Итак, с чего начался кризис 2008 года. Всем известно, что американцы любят жить в кредит. Есть в кредит, пить в кредит, спать в кредит, и даже думать – тоже в кредит. Ипотечный рынок США – яркое тому подтверждение. В Америке одна из самых больших обеспеченностей жильем. В то время, как у нас молодая семья с ребенком, которая живет с папой, мамой, бабушкой, дедушкой и чьим-то двоюродным дядей Сашей из солнечной Абхазии, думает о том, как бы им свалить из коммунальной квартиры с неработающим туалетным бачком и переехать в собственную малосемейку – у них там за бугром тем временем берут ипотеку на второй двухэтажный дом с четырьмя спальнями. О, как! В общем, они, конечно, молодцы.

И вот в какой-то момент времени рынок ипотеки в США оказался сильно перегретым. Общество перекредитовано. Плюс ко всему начал разрастаться сегмент так называемого сабпрайм кредитования – это когда выдают кредит северному оленю, который, и так всем понятно, никогда не сможет его вернуть… ну, разве что Санта Клаус поможет, да и то вряд ли. В результате некоторые кредитные организации начали терпеть убытки (ну, допустим, 500 северных оленей не вернули кредит банку – что тогда будет с банком?.. Санта Клауса в расчет не берем… пока). И поскольку цены на жилье стали снижаться, то возникла вообще совсем какая-то невеселая ситуация.

Дело в том, что в США рынок ценных бумаг чрезвычайно развит, и там можно выпустить акции хоть на частный публичный дом. И в свое время появился такой инструмент, как MBS – сложно-структурированный продукт, состоящий из множества ипотечных облигаций. На самом деле та еще шняга.

Итак: рынок ипотеки перегрет, новые кредиты не берут, северные олени не возвращают старые кредиты, цены на жилье падают, цены на ипотечные бумаги падают – банки-держатели MBS несут убытки и пьют русскую водку. Ну, и дальше все по цепочке, потому что в этом мире многое, как оказывается, взаимосвязано.

Здесь в рамках отступления стоит сделать… небольшое отступление. Россия напрямую не сильно связана торговыми отношениями с США. Но она напрямую связана с Китаем. А вот Китай уже напрямую связан торговыми отношениями с США. В результате если американцы начинают меньше жрать, то китайцы начинают меньше производить, а русские начинают меньше продавать сырья китайцам. А так как 50% бюджета РФ – это экспорт углеводородов… судите сами… К этому еще стоить добавить все-таки связь европейских и американских рынков, а так же нужно отметить, что 20% экспорта Китая – это Европа, а так же то, что банки России все-таки завязаны на банковский сектор Европы. Вот почему в России кризис почувствовали сильнее всего.

В общем, вернемся к нашим барашкам. В результате дисбалансов на ипотечном рынке США кредитные организации, конечно же, начали банкротиться. Но так как хозяева этих организаций мыслят иначе, чем северные олени, то большинство из них сейчас отдыхает на экзотических островах с труднопроизносимыми названиями. Поэтому мы их трогать не будем.

Ну, а северные олени продолжают пить пиво, им так же все нипочем.

В общем, так или иначе, но американский ипотечный рынок стал обваливаться, а за ним потянулась вниз и вся финансовая система.

И в этот момент появился тот самый Санта Клаус, который по простоте душевной начал спасать северных оленей и не только (не только северных). И имя этому Санта Клауса (второе имя) – Бени Шалом Бернанке. Он работает председателем ФРС. Он стал в прямом смысле слова раздавать бабло. Но так как он – Санта Клаус, то по простоте душевной он стал раздавать бабло налогоплательщиков. Он даже кличку такую получил (свое третье, но не последнее имя) – Беня Вертолет. Потому что предложил раскидывать баксы с вертолета.

В рамках своей кампании по раскидыванию баксов он начал первое КуЁ. В обмен на скупку облигаций он предлагал банкам пачку денег, причем даже не одну.

Для чего это делалось? Во-первых, чтобы остановить обесценивание MBS, банки-держатели которых к тому времени уже стали прикладываться к одеколону. Во-вторых, накачать финансовые рынки ликвидностью и остановить их дальнейшее падение, а значит – остановить панику. Надо сказать, ему это удалось. В рамках 1-го КуЯ Вертолет выкупал ипотечные облигации – 2009 год. В рамках 2-го КуЯ Вертолет выкупал уже американские государственные облигации, так как потери крупнейших банков быстро переросли в долг самой Америки – 2010 год. (Дело в том, что ФРС пришлось искусственно снижать ставки по гособлигациям через их прямую покупку, чтобы сократить расходы на обслуживание госдолга. Ведь если растет долг – то растет и его обслуживание).

В общем, ситуация довольно интересная. Таким образом, США выкупает у себя самой свои же собственные долговые расписки. Забавно, не правда ли? Допустим, у меня есть два кармана – левый и правый. Я достаю из левого кармана какую-то шнягу и продаю ее с наценкой правому карману. Левый карман радуется от того, что ему удалось навариться, а правый тем временем думает, что что-то в этой схеме, наверное, не так. Голова же в это время занята чем-то другим.

Данные за 2011 год еще до начала запуска QE3

Как бы там ни было, но в результате этих сложных высокоинтеллектуальных шахматных комбинаций банки-держатели MBS перестали пить одеколон и вернулись к более привычному и дорогому пойлу. Их удалось спасти. Теперь одеколон стали пить люди, которые любят задумываться о будущем. Потому что государственный долг США достиг 100% ВВП. И с этим долгом рано или поздно что-то придется делать. Ну, а северные олени – как пили пиво, так и пьют дальше, им все нипочем. Ведь, как выяснилось – спасали на самом деле не их, а крупные банки.

И вот в 2012 году Беня Вертолет объявил о своем 3-ем КуЕ. Теперь ФРС начало выкупать как ипотечные облигации MBS, так и гос. облигации Treasuries. Многие Беню критиковали, не понимая, для чего наполнять рынок дополнительной ликвидностью на вершинах фондовых индексов. Из опыта Веймарской Германии мы можем увидеть, что МНОГО ДЕНЕГ не всегда хорошо.

Нужно еще учитывать покупательную способность денежной единицы. Увеличение денег в системе ведет к инфляции. Причем иногда она может расти планомерно и выглядеть вполне безопасной, но в какой-то момент (при определенных условиях) выйти из под контроля и перерасти в гиперинфляцию, вынося мозг потребителям.

Но, как бы там ни было, а в результате всех этих вливаний ликвидности фондовые рынки достигли своих исторических максимумов.

Дак вот, по мнению многих экономистов, и по моему скромному мнению тоже, все эти КуИ спровоцировали мыльные пузыри на финансовых рынках. То есть активы завышены в своей цене, их высокие цены не подкреплены фундаментальной стоимостью, а являются исключительно спекулятивно задранными вверх по причине того, что “ну, просто вот так вот”.

Конечно, тут многие аналитики любят говорить, что, дескать, американские ценные бумаги стоят не дорого, потому что прибыли компаний на хорошем уровне. Но тут ведь смотря с какой стороны посмотреть. Компании имеют не плохие прибыли, потому что общество потребляет их товары. А общество потребляет товары, потому что его (общество) к этому стимулируют.

Судите сами – ключевая ставка в США 0-0,25% (не сравнить с нашей 8,25 . А это означает низкие ставки по кредитам и низкие ставки по банковским депозитам. Американцы полагают, что держать деньги в банке не имеет смысла. А вот взять кредит по низкой ставке – самое подходящее время. И они берут кредиты, не понимая, что тем самым увеличивают государственный долг. Потому что весь рост их ВВП – идет за счет роста государственного долга. Для тех, кто не в теме: ВВП – это сумма стоимостей всех товаров и услуг, произведенных на конкретной территории. То есть – вот в США произвели товары и услуги, вот их все сложили по стоимости и получили величину ВВП. И вот американские потребители ходят, как зомби, и потребляют, потребляют, потребляют эти товары и услуги, не понимая, что их потребление финансируется напрямую из гос. бюджета и за счет увеличения государственного долга. А значит – будущим поколениям потреблять будет нечего, им придется тупо выплачивать долги.

. А это означает низкие ставки по кредитам и низкие ставки по банковским депозитам. Американцы полагают, что держать деньги в банке не имеет смысла. А вот взять кредит по низкой ставке – самое подходящее время. И они берут кредиты, не понимая, что тем самым увеличивают государственный долг. Потому что весь рост их ВВП – идет за счет роста государственного долга. Для тех, кто не в теме: ВВП – это сумма стоимостей всех товаров и услуг, произведенных на конкретной территории. То есть – вот в США произвели товары и услуги, вот их все сложили по стоимости и получили величину ВВП. И вот американские потребители ходят, как зомби, и потребляют, потребляют, потребляют эти товары и услуги, не понимая, что их потребление финансируется напрямую из гос. бюджета и за счет увеличения государственного долга. А значит – будущим поколениям потреблять будет нечего, им придется тупо выплачивать долги.

Подобный образ мышления американских северных оленей навязывается, кстати, сейчас в том числе и в России. И в России тоже начинают появляться зомби, которые ходят и потребляют, потребляют, потребляют – в долг. А потом, когда рухнет весь перегретый кредитный рынок, они вместе со своими американскими собратьями будут сидеть и пить пиво. Северным оленям, как всегда, все нипочем.

И тут закономерный вопрос – а что будет, если США перестанут наращивать свои долги? Ответ на этот вопрос мы можем узнать в самое ближайшее время. Но пока что уже в течение нескольких десятилетий экономика США без новых заимствований расти не может. И долг они свой тоже выплатить не могут. Чтобы оплатить старый долг – они берут новый.

Дак чем тогда продиктован весь рост на финансовых рынках, при том, что экономическое положение, по мнению многих специалистов, сейчас намного хуже, чем в 2008?

По динамике видно – в значительной степени КуЯми Бени Вертолета. В результате всех трех программ количественного смягчения выросли цены на акции, золото и нефть. И как только заходит речь о прекращении QE3 – рынки начинают падать. Тут многие аналитики проводят аналогию с наркоманом. Вот наркоман вмазался – все ништячком. А если дозы нет – то все довольно печально. Так же и на финансовых рынках – как только прекратится вливание ликвидности в систему (а рано или поздно оно прекратится), на рынках начнется ломка. Вот такой вот он – современный рыночный капитализм. К этому стоит добавить еще и то, что на балансе ФРС скопилось много ипотечных и государственных облигаций – все это время ведомство их скупало. То есть оно их скупало до посинения. И что будет, когда ФРС начнет их продавать? А продавать их, так или иначе, придется.

Дак вот. Я всего лишь гребанный мелкий спекулянт. Но у меня вопрос ко всему мировому сообществу (о, да, не побоюсь такой формулировки) – ко всем экономистам, ко всем гуру и не очень инвесторам, ко всем заинтересованным и не более чем любопытствующим лицам – “А что будет на финансовых рынках и в мировой экономике после американских КуЁв?”.

P.S. Я хочу заметить, что моя критика не относится к какой-то конкретной народности или национальности. Когда я говорю: “Американцы любят жить в долг” – это не значит, что американцы такие плохие и глупые. Нет. Это значит, что им просто навязали такой образ жизни, у них сформировали такое мышление банки, корпорации и те, кто ими управляет. По сути те же русские мало чем отличаются в этом от американцев, и разрастающийся рынок микрокредитования в России является очевидным тому свидетельством. Русским сейчас навязывают то же самое. Неразумных людей хватает везде – и в Америке, и в России, и в Гондурасе. И везде есть свои субстандартные заемщики – хоть в России, хоть в Южной Корее, хоть в ЮАР, хоть в США. Поэтому я еще раз подчеркиваю – я не критикую отдельный народ или какую-то нацию. Моя критика относится к образу жизни и к образу мышления. Моя критика – это критика идеологии и критика модели. Это критика самой системы.

Novus Ordo Seclorum, мля...

Только зарегистрированные и авторизованные пользователи могут оставлять комментарии.

Если вы используете ВКонтакте, Facebook, Twitter, Google или Яндекс, то регистрация займет у вас несколько секунд, а никаких дополнительных логинов и паролей запоминать не потребуется.